El crédito hipotecario

Data de la antigua Roma, producto del establecimiento de normas para garantizar una deuda entre un acreedor y un deudor. Esta deuda, tanto en dicha época como en la actualidad consta de 3 partes fundamentales que son:

- El capital adeudado qué es la suma de dinero prestado

- El plazo qué es el tiempo que se toma para pagar dicha deuda

- El interés, que indica un porcentaje que se debe abonar a quién otorga el crédito, como contraprestación por la utilización de dichos recursos

Tipo de intereses en los créditos hipotecarios

El tipo de interés a cobrarse básicamente se divide en dos opciones:

- Interés fijo, el cual no varia a lo largo del tiempo. Podríamos decir que este tipo de interés es el que se toma para la mayoría de los prestamos, ya que asegura una tasa y esto genera tranquilidad ante los cambios de la economía o fluctuaciones de mercados financieros, de tal manera que pueda comprometer la capacidad que tienen las personas o familias de enfrentarse valores diferentes mayores o menores de pagos en el futuro.

- Interés variable cuyo valor cambia periódicamente de acuerdo con unos parámetros a los cuales es está ligada la tasa como pueden ser a la inflación, una tasa establecida (DTF, UVR), etc.

Sistemas de amortización de deuda de los créditos hipotecarios

Los sistemas de amortización se refieren a cómo se abonan las cuotas pagadas de mi crédito.

Los más conocidos son :

-

- El sistema francés

- El sistema americano

- El sistema alemán.

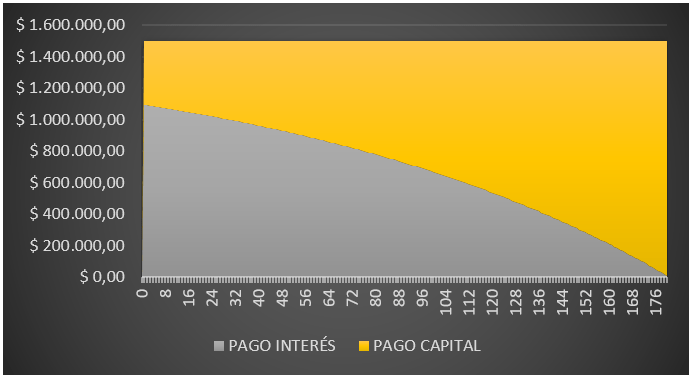

El sistema francés, es el de mayor utilización. En este, la mayor parte de los intereses del préstamo se pagan durante las cuotas iniciales debido a que estos intereses se generan con respecto al capital pendiente de amortizar o pagar. En efecto, cuando comienzo a pagar mi crédito debo el 100% de capital.

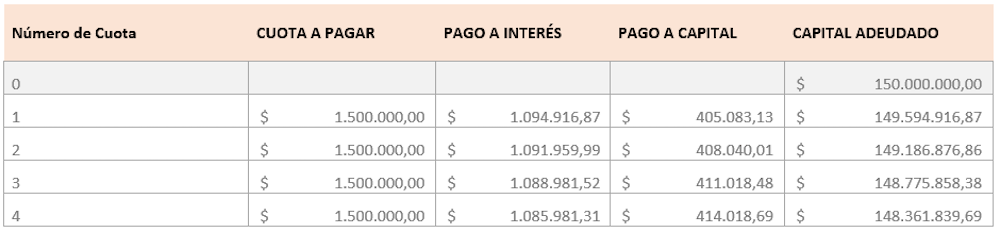

Numéricamente:

Gráficamente:

El sistema estadounidense se concentra en abonar solo los intereses mensuales y al final del préstamo se realiza un solo pago de capital.

Y finalmente, el sistema alemán se focaliza en el pago del capital.

Concentrémonos en el ejercicio propio de nuestro país ya que nuestra pretensión es evaluar los beneficios que propone el Gobierno de una manera sencilla para el mejor entendimiento.

Recuerda que las tasas de interés de los créditos hipotecarios son las tasas más bajas.

La razón es por qué esto créditos están establecidos para el pago de grandes sumas de dinero, las cuales serían difíciles pagar por una persona que recibe un ingreso mensual.

Pero, de igual forma, implican un compromiso de pago en un periodo amplio de tiempo, siendo los hipotecarios los créditos de mayor duración para su cancelación.

Tenemos entonces una tasa baja y un periodo de pago largo.

Así se procura un negocio de mutuo beneficio tanto para el Banco quien cobra intereses por 10, 15 o 20 años como para las familias que pueden pagar una cuota al nivel de sus ingresos para el pago de una vivienda que sin importar el tiempo, les va permitir ser propietarios de su vivienda que representa uno o el activo mas importante para una familia.

Ahora miremos en pocas palabras todo lo comentado con anterioridad. La tasa de interés promedio de un crédito hipotecario se encuentra entre el 8 al 10% al año.

En efecto es una tasa de interés muy baja, comparada con un crédito para utilizarlo en algo diferente a la vivienda, que pude estar en el 15 a 20% o el crédito más costoso que es el de la tarjeta de crédito, alrededor del 30% al año.

Si hablamos del tiempo para pagar dicho crédito, las personas toman el mayor tiempo otorgado por la entidad financiera , de tal manera que esto impacte positivamente la cuota. Mientras más tiempo para pagar mi deuda, menos valor mensual de pago.

Para las familias es mas importante tener una cuota baja y si cuentan con mejores ingresos futuros, hacer abonos crédito para disminuir su deuda.

Periodo de gracia en crédito hipotecario

Producto de una situación completamente impredecible como la que se presenta en el año 2020 y afecta de manera grave todas las economías ene le mundo, el Gobierno tomo algunas decisiones para aminorar las cargas financieras de las personas, de cara a otorgar beneficios sobre el pago de los créditos de las familias colombianas y dentro de los cuales se encuentra el más importante que es el crédito de la vivienda.

Por tal razón, el Gobierno mediante el decreto 493 ex pedido el 29 de marzo del año 2020, autoriza a los particulares a buscar en sus bancos y entidades de crédito auxilios en el pago de los mismos de tal suerte que permita un respiro financiero en momentos que la economía se encuentra detenida y peligran los ingresos futuros de las familias.

Este decreto autoriza a las entidades financieras a ofrecer periodos de gracia, es decir meses en los cuales las personas no estaría obligadas a hacer los pagos correspondientes de su cuotas de crédito para pagarlas después en un periodo futuro.

El decreto o norma del Gobierno, alienta a las entidades financieras a ofrecer este beneficios que se ofrecerá por un periodo de 4 meses (Inicialmente).

Debemos diferenciar claramente cuál es el ofrecimiento que nos hacen cuando nos otorgan periodos de gracia.

Los periodos de gracia se refieren, en estos ejercicios de tipo financiero, a detener los pagos tanto de capital cómo de rendimientos.

Esto no se refiere entonces a que nos perdonaron estos pagos por tres o 4 meses y que una vez termine este periodo pactado, me olvido del pago de dichas cuotas y sigo pagando el valor adeudado restando las cuotas no pagadas.

En realidad aquí se da un diferimiento (pasar hacia adelante los pagos) de tal suerte que si tengo un beneficio por 4 meses de gracias, los pagos tanto de capital o interés , los debo pagar según lo acordado con el plan de cada entidad.

Ahora, miremos con números sencillos cual es el efecto.

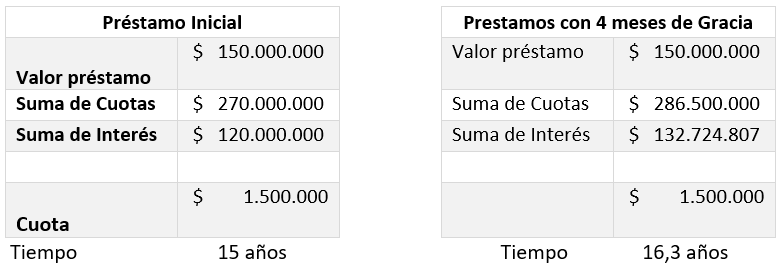

Si tenemos un préstamo otorgado por mi banco por $150.000.000, por un tiempo establecido de 15 años y con una tasa de interés de 8,73% mi estado es el siguiente:

- Préstamo: $150,000,000

- Interés: 8,73% E.A (0,73% nominal cada mes)

- Cuota: $1.500.000 mensual

- Tiempo: 15 Años (180 meses)

Mi banco me ofrece entonces un periodo de gracia de 4 meses, lo que quiere decir que por los siguientes 120 días, no pagare ninguna cuota, tanto de abono a capital como de rendimientos, lo que me permite un respiro y mejorar mi situación financiera por este tiempo mientras la situación paulatinamente regresa a la normalidad.

Asi las cosas, dejaré de pagar un total de $6.000.000 en este periodo de alivio otorgado por el banco de la siguiente manera:

- $1,500,000(Cuota) x 4(meses) = $6,000,000

Pero ¿Cuál es el efecto sobre mi saldo de crédito y cuáles serían los tips a tener en cuenta?

Como el crédito solo me permitió diferir al futuro los pagos no realizado en estos 4 meses, debo pagar de todas maneras el capital y los intereses no pagados.

Con los datos de nuestro ejemplo y suponiendo que mi banco me dice que sigo pagando la misma cuota, en efecto tengo un alivio en el momento, pero el diferimiento quiere decir que pagare más meses de los establecidos producto de este ejercicio así:

Pero podría hacer un ejercicio diferente y es decirle a mí entidad financiera que aumente la cuota pero me deje el mismo tiempo, lo cual me llevaría al siguiente panorama.

Este ejercicio nos permite aprovechar las matemáticas financieras a nuestro favor jugando con tasas de interés en el tiempo lo que me permite una mayor eficiencia financiera para el aprovechamiento de este beneficio.

Mira el siguiente video donde hablamos en detalles sobre los créditos:

¿Estás interesado en adquirir un crédito hipotecario de la mano de expertos financieros? Contáctanos aquí