¿De dónde viene esta historia?

Para entender la hipoteca inversa sin apasionamientos, debemos remontarnos a la década de 1970, donde algunos defensores de los desprotegidos adultos mayores sugirieron transacciones de venta y arrendamiento como una forma para que los propietarios ancianos convirtieran el valor de sus hogares en una fuente de ingresos.

Esto se presentó como una opción adicional al Lease-Back, del cual hablamos en una presentación anterior y que permitía a las personas “vender” su casa a una compañía Leasing y pagar una tasa de interés por ella mensual para obtener su sustento en el retiro.

Este grupo de personas presentaba ingresos a título de pensión bajos o nulos para enfrentar unos costos de vida que aumentaban, mantenimiento de su propiedad, adquisición de alimento y los gastos médicos que se vuelven una de las grandes preocupaciones de los adultos mayores como resultado lógico de su edad, con tarifas cada vez más altas que hacían inviable una vejez digna.

Es así como la propiedad que posee este grupo poblacional se cuenta como el más representativo de sus activos, propiedad que consiguieron con el esfuerzo de su ahorro en su etapa productiva.

Ahora, el Lease-Back representaba un costo alto por esta opción ya que tenían que pagar una tasa de interés mensual además de los costos de la casa, que seguían bajo la responsabilidad de los arrendatarios del Lease.

A esto habría que sumarle los costos adicionales administrativos y de estructuración y finalmente el valor entregado no correspondía al 100% del valor comercial del bien.

Esta operación es más aplicable a una empresa que pudiera generar con estos recursos una tasa más alta de retorno, utilizándolo dentro de la compañía.

Pero las personas que no cuentan con un negocio que produce una renta, se enfrentaban a un ejercicio deficitario.

Pensando lo bien este negocio no cumplía con sus expectativas y tenían toda la razón.

Así que se pasó a la idea de vender la propiedad, con la intención de generar un ingreso que permitiera el sustento, pero para poder tener un verdadero negocio o ejercicio de obtención de recursos para el sustento, debería cambiar a una vivienda más pequeña (Mientras más pequeña, más dinero disponible para el sustento), posiblemente en un lugar de la ciudad con condiciones diferentes a su barrio de toda la vida, perdiendo sus amistades y los beneficios del lugar que habitaron por tanto tiempo.

Así se generó un corriente en los años 70 que buscaba instrumentos hipotecarios que permitieran a los mayores de edad obtener recursos de sus viviendas para convertiros en el capital necesario para sustento de sus necesidades y evitando endeudarse para perder su tranquilidad y su propiedad en un tiempo muy corto.

Nació así la hipoteca inversa que es lo opuesto a la hipoteca tradicional donde tu recibes una única suma inicial prestada (para pagar tu vivienda al vendedor o constructora) y te comprometes a realizar estos pagos periódicamente a la entidad financiera por un tiempo determinado hasta cancelar la deuda.

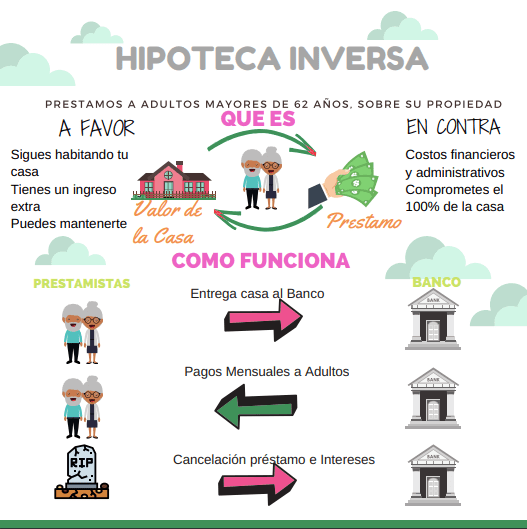

En la Hipoteca Inversa tu recibes unos pagos periódicos del prestamista (en vez de hacerlos al banco o entidad financiera), sobre el valor de la vivienda para sufragar tus gastos, mientras al mismo tiempo puedes disfrutarla como tu vivienda de habitación.

En una gráfica trataremos de adentrarnos en el tema:

Muy bien. Entonces la hipoteca inversa es un vehículo financiero donde una persona mayor de 62 años (y su pareja), utilizan su propiedad como modo de subsistencia.

¿Dónde están las críticas de sus detractores?

Algunas personas piensan que este es un negocio para las entidades financieras y no para las personas. Claro, la entidad financiera no va a perder ofreciéndola, porque no son una entidad de caridad, pero todo habría que analizarlo guardando distancia de hacer juicios sin conocimiento.

No hay cena gratis, es un dicho de vieja data de los economistas. Y es cierto.

Pero también se puede establecer un análisis costo/beneficio, que es como me gusta analizar cualquier situación en la vida.

Ojeando estudios al respecto, encontré uno muy interesante que se realizó al congreso de los Estados Unidos acerca de la pertinencia y el efecto de estos planes.

El análisis resume claramente lo siguiente:

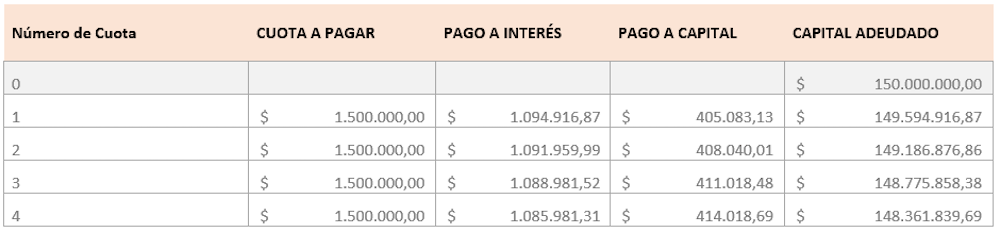

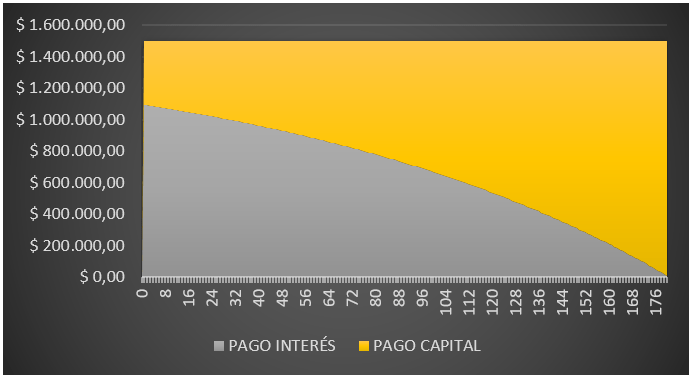

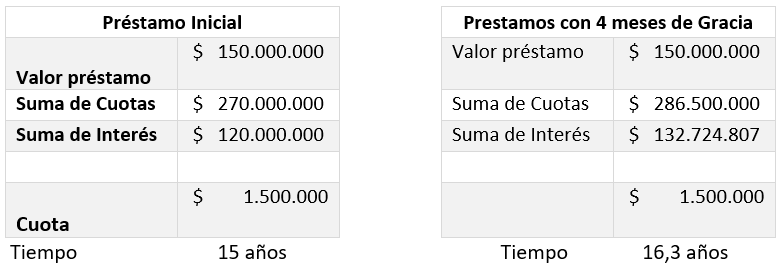

- Este es un juego de tasas de interés contra expectativas de vida

- Mientras más joven te acoges a este plan la posibilidad de consumirte el 100% de la propiedad es más alta.

- Es muy nocivo y creería que aquí está en gran problema de este ejercicio, cuando las personas exigen un adelanto grande sobre el valor de la casa.

- Si de una propiedad de US$100.000 exiges $30.000 de entrada y dejas que te paguen una mensualidad con el resto, posiblemente o el dinero durara muy poco tiempo como pago mensual o para que dure, tendré que recibir muy poco dinero mensual.

- Las tasas de interés altas, superiores al 10% afectan la validez del ejercicio para las personas. ¡Haz solo este ejercicio a mano alzada! Si tienes un Propiedad de US$ 100.000 y pagas el 10% al año, vas a pagar el valor prestado en 10 años. (10 años por 10%=100%)

Las dudas solo serán resueltas una vez se reglamente el tema y los intermediarios financieros muestren su propuesta financiera a las personas.

Así con tasas de interés, tiempos, cobros administrativos, seguros (de haberlos), amortización del préstamo, situaciones como que hacer ante la muerte de los prestamistas o el prestamista o si esta hipoteca se puede re-comprar por la familia.

Como comentábamos, la tasa de interés y condiciones del ejercicio dictarán la viabilidad de este ofrecimiento futuro.

Mira el siguiente video donde ampliamos algunos puntos sobre esta figura financiera:

No te pierdas nuestros otros artículos relacionados con vivienda, como lo son los créditos hipotecarios y como pagar tus cuotas eficientemente.

Conoce los decretos sobre este tipo de hipoteca dando clic aquí.